【百川网 行业资讯】受传统春节因素影响,钢铁行业2020年第一季度下游需求本已相对不足,而疫情影响叠加则使得下游需求进一步延后,钢铁行业库存压力上升,钢材价格呈下跌态势。

国内钢材需求下降,致使铁矿石需求量减少,而国际铁矿石生产未有缩减,铁矿石价格持续下跌;而国内,主要受上游开工延后及物流运输受限,焦煤、焦炭、废钢、铁合金等原辅料供应不足,对钢企正常生产造成一定影响。

行业内发债企业以大中型企业为主,多为长流程企业,春节及疫情期间高炉正常生产,订单完成情况较好;但受原辅料物流所限以及产品需求下降影响,仍面临一定的经营压力。受此影响,发债企业财务状况将弱化,主要体现为盈利下滑、现金流有所下降,但得益于良好的收现比率,预计经营性现金流尚可保持一定平衡,货币资金整体充裕,对即期债务保障能力强。

近日多部门发布“复工令”,并采取多种举措推动企业尽快复工复产。在当前复工政策支持下,预计钢铁行业上下游有望逐渐恢复生产,后延的需求随基建扩张而释放,预计第二季度钢材需求将有明显增长,钢材价格将保持稳定并出现恢复性上涨,铁矿石价格在供给充足情况下预计保持平稳。

一、短期内钢企库存压力上升,钢材价格呈下降态势

从下游需求来看,房地产需求占建筑钢材需求的50%以上,对钢材需求影响大,铁路投资、汽车制造、基础设施建设等也是重要的用钢领域。春节期间,新型冠状病毒肺炎疫情在国内快速蔓延,疫情防控成为当前各级政府最重要工作,多地延迟复工,对人员流动、交通运输进行限制。受疫情防控影响,钢铁下游各行业开工严重不足,短流程钢企亦基本停产,而多数长流程钢企春节期间基本可保证正常生产,下游需求下降致钢材库存大幅累积。

根据西本新干线数据,一般钢材库存在农历正月下旬达到峰顶,随后缓慢降至正常水平,去年峰顶值为2019年3月1日(农历2019年正月25日),螺纹钢社会库存和钢厂库存分别为1,020.37万吨和315.43万吨,合计1,335.80万吨;而截至2020年2月14日(农历2020年正月21日),螺纹钢社会库存和钢厂库存分别为997.05万吨和622.99万吨,合计1,620.04万吨。明显看出,受下游停工和物流影响,钢厂库存大幅上升,总库存较去年峰顶增长21.28%。而随着复工迟缓,预计后期钢材库存仍将增加,钢企面临的库存压力将继续上升。在当前疫情防控影响下,后续长流程钢企可能会通过转炉停工检修等方式降低粗钢产量,减轻库存压力。

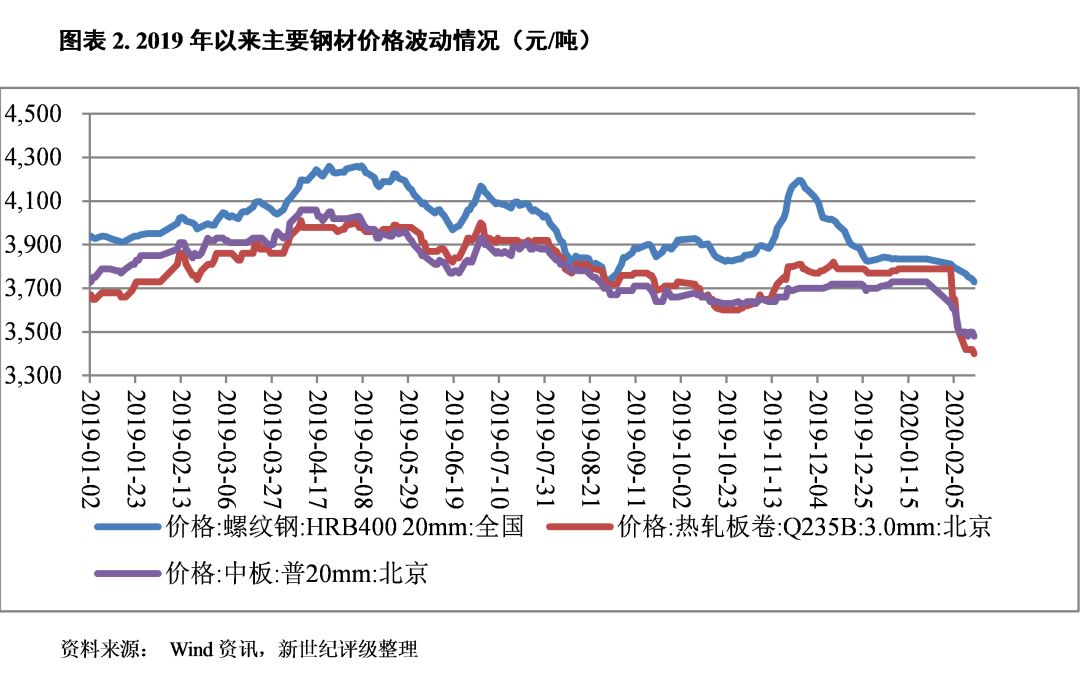

钢铁企业主要按订单生产,受春节下游企业停工因素影响,一般钢材价格在春节前期处于相对低位,而在春节结束后逐渐恢复至正常水平,以螺纹钢价格为例,2018年和2019年阶段性低位分别为2018年1月15日的4,000元/吨和2019年1月16日的3,911元/吨。但今年叠加疫情防控、下游延迟复工影响,自2019年11月进入下跌通道的螺纹钢价格,至2020年2月14日已经跌至3,730元/吨的低点,预计短期内钢材价格仍呈下跌态势。

二、铁矿石供应充足且价格持稳,其他原辅料受停工和物流影响而供应偏紧

铁矿石为钢材生产主要原材料之一,我国铁矿石资源贫乏,对外依存度高,进口铁矿石占比基本在65%左右。2019年以来,因淡水河谷发生严重矿难事故致相关矿区生产暂时性关停、力拓和必和必拓因热带气旋影响而减产,铁矿石价格一路攀升至2019年7月的119.51美元/吨的阶段性高位。但随着四大矿业巨头恢复生产供应、国内钢企降低库存储备、国内铁矿石产量上升等影响,阶段性供需紧平衡状态得以缓解,铁矿石价格下行。此次受疫情防控影响,钢铁企业后续面临订单减少压力,铁矿石需求量减少,铁矿石港口库存持续增加,价格相对平稳。预计短期内钢企存在减产压力,铁矿石价格继续承压。对于钢铁企业而言,沿海濒临港口的钢企铁矿石供应受影响较小,但内陆钢企主要依赖于铁路和公路运输,影响较大,会存在阶段性供应偏紧情况。

钢材生产其他原辅料主要包括焦煤焦炭、废钢、铁合金等,主要依赖于国内市场,受疫情防控影响大。焦煤焦炭生产企业面临停工和延期复工压力要大于长流程钢企,复工时间及复工程度对市场供应产生较明显影响,同时物流运输状况也对产品周转造成一定影响,目前在供应相对偏紧状况下,焦煤焦炭价格较为稳定,但若后期钢铁企业因需求不足而减产,焦煤焦炭价格会存在下行压力。废钢、铁合金等生产企业较为分散,疫情防控期间基本停产停工,目前废钢供给出现不足,部分短流程钢企因废钢材料不足而被动停产减产,部分长流程钢企也因废钢不足而适当控制粗钢产量;钢铁企业对铁合金的储备也因停工和物流所限已经降至较低水平。

三、短期内发债企业财务状况或将有所弱化,但对即期债务偿付保障程度仍较高

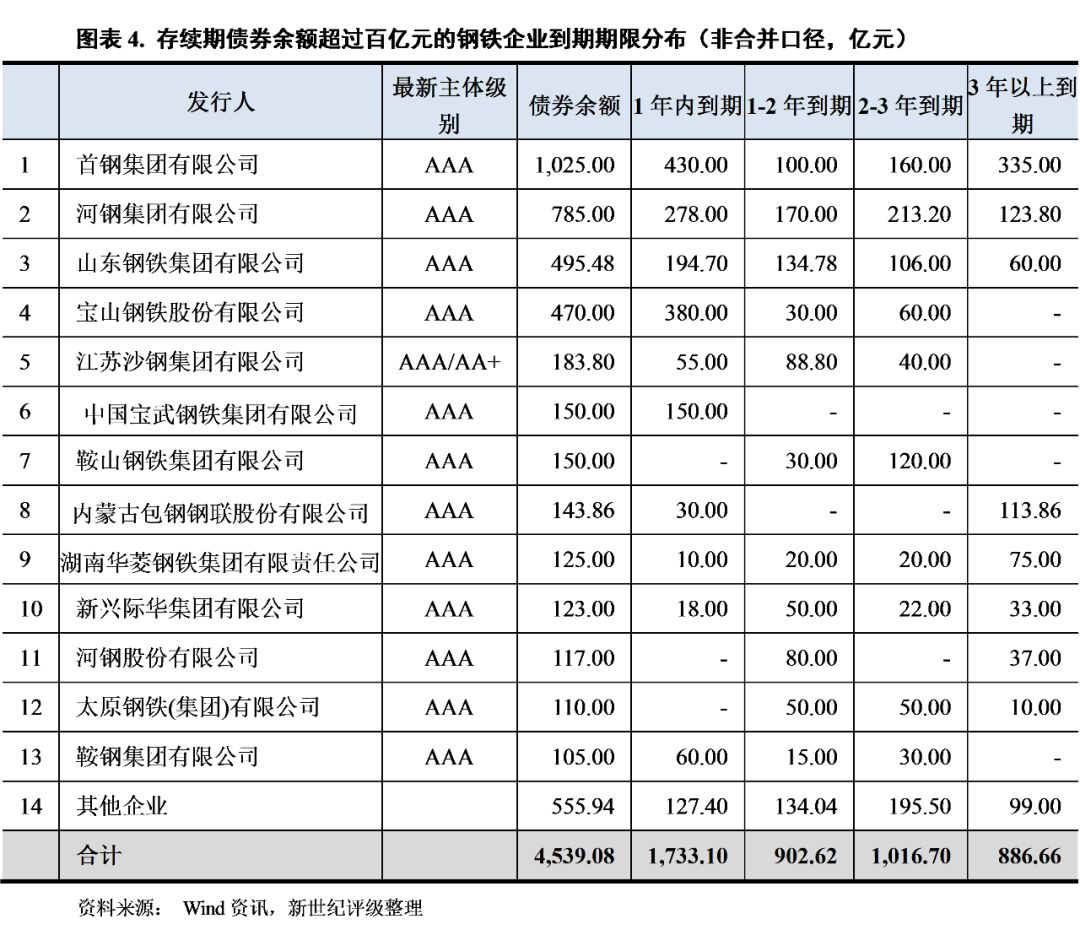

截至2020年2月14日,钢铁行业仍在存续期内债券的主体共计37家[1],具体企业参见附录一,其中AAA级主体22家,AA 级主体10家,AA级主体4家,AA-级主体1家,A 级主体1家,无最新级别1家[2];存续债券余额合计4,539.08亿元。2019年全年新发债券3,183.30亿元(其中当年到期674亿元),涉及发债主体27家,其中AAA级主体18家,AA 级主体8家,AA级主体1家。

从存续债券剩余期限分布来看,1年内到期、1-2年到期、2-3年到期及3年以上到期的债券余额分别为1,733.10亿元、902.62亿元、1,016.70亿元和886.66亿元,占比分别为38.18%、19.89%、22.40%和19.53%。

从发债企业存续债券余额来看,以非合并口径统计,首钢集团、河钢集团、山钢集团和宝钢股份(5.390, -0.01, -0.19%)债券余额分别为1,025亿元、785亿元、495.48亿元和470亿元,合计2,775.48亿元,合计占存续债券余额的61.15%;若以合并口径统计,前四名钢铁集团(首钢集团、河钢集团、山钢集团和宝武集团)债券余额合计3,228.73亿元,占比为71.13%,前十名钢铁集团债券余额合计4,319.48亿元,占比为94.94%。

总体来说,不论是从2019年新发债主体来看,还是从存续债券主体来看,发债企业都呈现高度集中的态势,且集中于AAA级企业,发债企业整体信用质量优,行业地位高,资本实力雄厚,可较大程度上抵御疫情防控所带来的经营和财务压力。

本文以集团合并口径为主要统计样本,共选取了16家有效样本(简称“样本钢企”,具体见附录一),对样本钢企财务数据进行分析,以判断疫情防控对发债企业财务质量的影响。

当前钢铁行业上下游复工时间均后延,下游需求延期释放,上游原燃料保障程度亦有所不足,在钢价下跌及销量下降影响下,预计2020年第一季度样本钢企营业收入将有所下降,毛利率下滑。2019年第一季度,样本钢企实现营业收入4,921.33亿元,营业毛利534.26亿元,毛利率为10.86%,净利润为102.38亿元。以2019年第一季度数据为基础测算,假设2020年第一季度样本钢企营业收入同比减少20%,营业成本同比减少15%,则毛利将下降至208.06亿元,盈利压力大幅增加。

现金流方面,2019年第一季度,样本钢企经营性现金流入合计5,496.50亿元,现金流出合计5,193.07亿元,经营性现金流净额为303.43亿元,多数企业在第一季度基本可保持正的现金流入。以2019年第一季度数据为基础测算,假设2020年第一季度样本钢企经营性现金流入同比减少20%,现金流出减少15%,则现金流净额为-16.91亿元,基本可保持现金流平衡,但已有所弱化。

刚性债务[3]方面,2019年9月末,样本钢企刚性债务合计15,743.60亿元,占负债总额的71.15%;其中短期刚性债务9,917.98亿元,占刚债总额的63%;在前期收缩债务基础上,各主要样本企业债务降幅有限,仍面临持续的即期债务压力,预计在当前经营状况弱化的情况下,样本钢企未来负债降幅有限,且在经营性现金流弱化的形势下有债务扩张动力。不过样本钢企营业收入现金率良好,货币资金较为充裕,2019年9月末货币资金2,786.29亿元,现金比率为30.61%,对债务偿付保障度仍较高。预计在当前经营状况弱化的情况下,现金比率将出现一定幅度下降,但仍可对即期债务提供良好保障。

整体来看,受本次疫情防控所影响,钢铁行业存在一定经营压力,主要体现为下游需求不足、产品价格下降、原辅料价格上升;受此影响,财务状况预计有一定弱化,主要体现为盈利下滑、现金流有所下降,但得益于良好的收现比率,经营性现金流尚可保持一定平衡,货币资金整体充裕,对即期债务保障能力强。

四、预计第二季度钢铁行业经营状况将明显好转

受疫情防控所影响,2020年第一季度,钢铁行业面临一定的经营压力和财务状况弱化风险,但近日多部门发布“复工令”,并采取多种举措推动企业尽快复工复产。

2月3日,国务院应对新型冠状病毒感染的肺炎疫情联防联控机制新闻发布会召开,将推动保障疫情防控、能源供应、交通物流、城市运行、医用物资和生活必需品及其他涉及国计民生的企业复工复产,推动重大项目、重大工程和具备条件的行业企业尽快复工复产,同时,帮助协调解决复工复产企业在用工、能源供应、融资、产业链配套等方面难题。

2月3日至2月11日,交通运输部先后印发《关于统筹做好春节后错峰返程疫情防控和交通运输保障工作的通知》、《关于全力做好春运返程高峰运输服务保障工作的紧急通知》、《关于全力做好农民工返岗运输服务保障工作的通知》等文件,从部级层面指导地方科学制定交通运输恢复方案。截至2月12日,江苏、浙江、安徽等9个省份已有序恢复省际道路客运,17个省份有序恢复省内道路客运;26个地级市、27个县级市恢复地面公交运营;在已开通城市轨道交通的41个城市中,33个城市轨道交通线路正常运营。2月15日,交通运输部发布消息,2月17日零时起至疫情防控工作结束,全国收费公路免收车辆通行费。

在当前复工政策支持下,预计钢铁行业上下游将逐渐恢复生产,后延的需求将释放,尤其是基建与房地产等下游行业逐步复工后的需求释放。而且,作为基础原材料工业,预计政府对钢铁工业的扶持与保障力度较大。目前看,预计第二季度钢材需求将有明显增长,钢材价格将保持稳定并出现恢复性上涨,铁矿石价格在供给充足情况下预计较为平稳,行业经营状况或将明显好转。

[1]存续期内债券主体数量统计中,AAA和AA 的发行主体均包含沙钢集团,AA 和AA的发行主体均包含永钢集团。

[2]14西宁特钢(3.350, 0.01, 0.30%)MTN001发行主体为西宁特殊钢集团有限责任公司,最近的主体级别为AA,评级时间为2018年7月,已过评级有效期。

[3]刚性债务根据短期借款、应付票据、一年内到期的非流动负债、其他非流动负债、长期借款、应付债券和长期应付款(合计)估算

作者 新世纪评级工商企业评级部 吴晓丽

![]()

![]()