企业档案

会员类型:会员

已获得易推广信誉 等级评定

(0 -40)基础信誉积累,可浏览访问

(41-90)良好信誉积累,可接洽商谈

(91+ )优质信誉积累,可持续信赖

易推广会员:4年

最后认证时间:

注册号: 【已认证】

法人代表: 【已认证】

企业类型:经销商 【已认证】

注册资金:人民币300万 【已认证】

产品数:750

参观次数:1039359

公司新闻

「行业深度」洞察2021:中国医疗器械行业竞争格局及市场份额分析

点击次数:1417发布时间:2021/7/28

「行业深度」洞察2021:中国医疗器械行业竞争格局及市场份额分析

——原标题:【行业深度】洞察2021:中国医疗器械行业竞争格局及市场份额(附区域集中度、竞争力评价等)

得益于经济水平的发展,健康需求不断增加,中国医疗器械市场迎来了巨大的发展机遇。我国的医疗器械行业目尚未改变中小企业林立的局面,但在医疗器械市场规模迅速增长、高端医疗设备国产化替代形式严峻的情况下,行业中涌现出了一批优秀的企业,以迈瑞医疗、威高股份等先企业为代表,它们在高端医疗器械的研发方面投入了大量的人力物力,在向创造高附加值发展的同时也逐渐地奠定了自身在中国医疗器械行业的地位。

医疗器械行业主要上市公司:目国内医疗器械行业的上市公司主要有迈瑞医疗(300760)、稳健医疗(300888)、英科医疗(300677)、振德医疗(603301)、安图生物(603658)、威高股份(01066.HK)、乐普医疗(300003)等。

本文核心数据:医疗器械行业生产和经营企业区域分布

1、中国医疗器械行业竞争派系

受益于经济水平的发展,健康需求不断增加,中国医疗器械市场迎来了巨大的发展机遇。我国医疗器械的上市公司包括:迈瑞医疗(300760)、稳健医疗(300888)、英科医疗(300677)、振德医疗(603301)、安图生物(603658)、威高股份(01066.HK)、乐普医疗(300003)、华大基因(300676)、鱼跃医疗(002223)、迪安诊断(300244)、新华医疗(600587)。

我国的医疗器械行业目尚未改变中小企业林立的局面,但在医疗器械市场规模迅速增长、高端医疗设备国产化替代形式严峻的情况下,行业中涌现出了一批优秀的企业,以迈瑞医疗、威高股份等先企业为代表,它们在高端医疗器械的研发方面投入了大量的人力物力,在向创造高附加值发展的同时也逐渐地奠定了自身在中国医疗器械行业的地位。

我国医疗器械行业竞争派系主要分为国产品牌和国外品牌,其国产品牌以迈瑞医疗、稳健医疗、英科医疗等企业的医疗器械为代表;国外品牌则以强生、西门子医疗、GE、飞利浦等企业的医疗器械为代表。

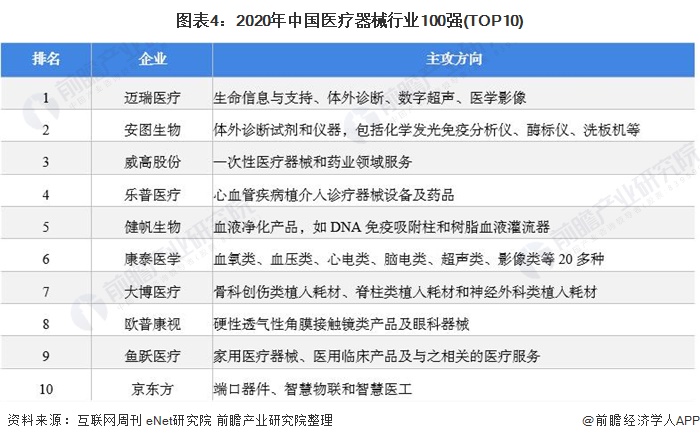

2、中国医疗器械行业市场排名

由于2020年初疫情的影响医疗器械企业得到了大地关注,虽然在以往大众对于国产医疗器械多少有着一些刻板的印象和认知,但随着目我国医疗器械行业的发展,多数医疗器械产品的性能已经达到了类似进口产品的水平。

互联网周刊与eNet研究院联合发布了“2020中国医疗器械行业100强榜单”。榜单罗列了中国医疗器械企业在DR、分子诊断、雪球分析等域取得的技术突破,其中迈瑞医疗、安图生物、威高股份、乐普医疗、健帆生物位居榜单五名。

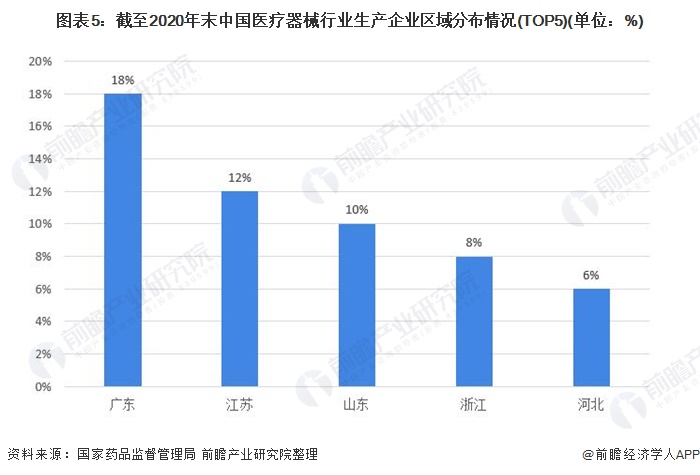

3、中国医疗器械行业市场集中度:行业集中度较低,区域集中在东部沿海城市

目,我国医疗器械行业集中度较低,市场竞争较为分散。由于技术原因,目市场中竞争者较多,仍未出现垄断企业。从区域角度来看,中国医疗器械行业多分布于东部沿海地区。根据国家药品监督管理局公布的《药品监督管理统计年度报告(2020年)》,从医疗器械生产企业的区域集中度来看,我国医疗器械行业生产企业主要分布在广东、江苏、山东、浙江和河北,这五个省的医疗器械生产企业的区域集中度达54%。

「行业深度」洞察2021:中国医疗器械行业竞争格局及市场份额分析

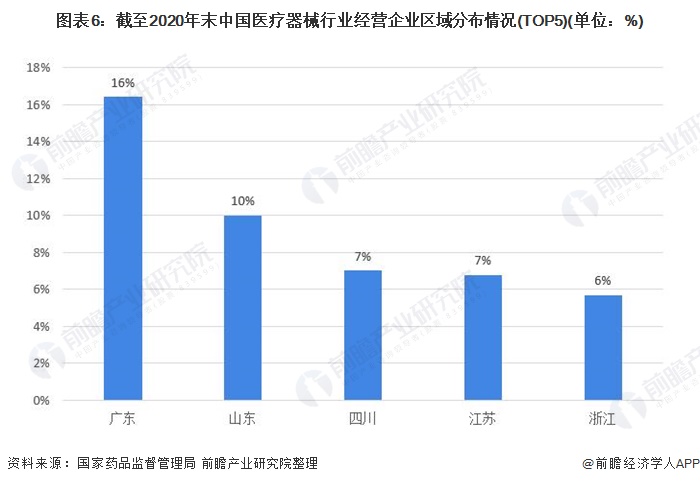

从医疗器械经营企业的区域集中度来看,我国医疗器械行业经营企业主要分布在广东、山东、四川、江苏和浙江,这五个省的医疗器械经营企业的区域集中度达46%。

沿海地域由于经济发展较好,研发投入较多,产业吸引力较高。同时,内地中部城市河北、四川因为政策支持,近年来也吸引了部分医疗器械生产和经营企业。总体来说,我国医疗器械行业呈现东部沿海城市快速发展,中部内地城市协同发展的区域格局。

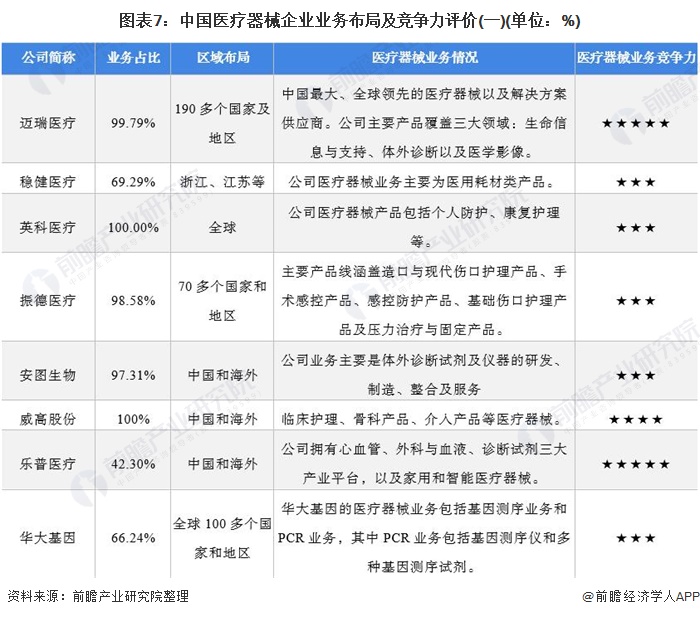

4、中国医疗器械行业企业布局及竞争力评价

在我国医疗器械行业公司中,大多数企业医疗器械的业务已布局到海外市场。从企业医疗器械业务的竞争力来看,在我国本土企业中,迈瑞医疗、乐普医疗的竞争力排名较强;在外资企业中,强生、西门子、通用、飞利浦的竞争力排名较强。

5、中国医疗器械行业竞争状态总结

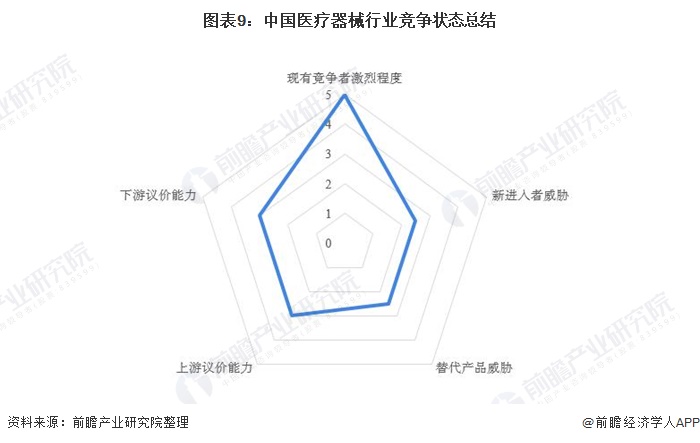

从五力竞争模型角度分析,目,我国我国医疗器械行业市场竞争激烈,且产品同质化现象十分严重。医疗器械行业上游产业较为成熟,部件供应充足,但部分高端医疗器械部件部分依赖进口,上游议价能力一般。下游购买者主要为各医疗单位和普通消费者,用户数量较多,对于中低端产品,医院通常采用集中购买、大批量购买的方式,因此购买者议价能力一般。

一方面我国医疗器械行业快速增长、资本市场加速布局和AI技术等新技术的发展推动我国医疗器械行业快速发展,行业吸引力巨大;另一方面我国医疗器械行业面临较高的资质、人才和技术服务等壁垒,行业准入门槛较高。总体而言,我国医疗器械行业潜在进入者威胁一般。

高端医疗器械目尚无有效的可替代产品,外部竞争主要来自于进口产品。中低端医疗器械由于技术简单,同质化现象严重,竞争激烈,容易被替代。整体看来,替代产品威胁一般。

「行业深度」洞察2021:中国医疗器械行业竞争格局及市场份额分析。以上数据参考瞻产业研究院《中国医疗器械行业竞争格局与重点企业分析报告》,同时瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。